Bài học trăm triệu từ Thẻ tín dụng: Quên đóng 50.000đ - 150.000đ, thiệt hại hàng trăm triệu đồng

Thẻ tín dụng mang lại nhiều lợi ích trong việc hỗ trợ chi tiêu, giúp người sử dụng khi cần mua gì đó nhưng lương chưa kịp “ting ting” về vẫn có thể mua được, nhưng hậu quả của nó cũng vô cùng to lớn nếu không đủ hiểu biết về nó.

1. Quên thanh toán 50.000đ thẻ tín dụng, thiệt hại 140tr đồng

Anh A có sử dụng thẻ tín dụng tại ngân hàng X, và có 1 khoản vay mua nhà 5,5 tỷ tại ngân hàng Y với lãi suất khuyến mãi 2 năm đầu cố định 8,5%/năm. Tháng 9 vừa rồi, khoản chi tiêu thẻ tín dụng của anh là 1.350.000đ, cần thanh toán tối thiểu 50.000đ trước 14/10. Số tiền quá nhỏ nên anh không để ý và quên mất.

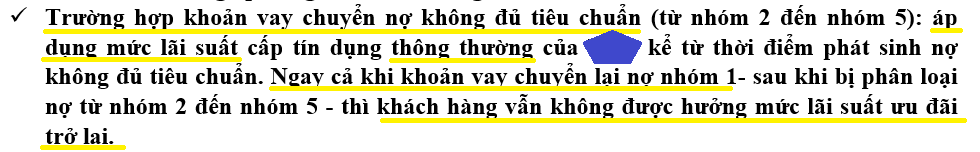

Đến 26/10, bên Ngân hàng Y liên hệ báo anh đã bị nhảy sang nợ Nhóm (2) (trong thang 5 Nhóm Nợ của Ngân hàng Nhà Nước), nên bị mất lãi khuyến mãi 8,5%/năm, phải áp dụng lãi thả nổi bình thường hiện tại của ngân hàng họ là 10,4%/năm. Tá hỏa kiểm tra lại anh mới phát hiện ra, mình đã bị quá hạn thanh toán khoản tiền 50.000đ thẻ tín dụng của ngân hàng X. Xem kỹ lại hợp đồng tín dụng với ngân hàng Y, điều kiện để anh được hưởng lãi khuyến mãi cũng được ghi rất rõ trong hợp đồng, nghĩa là chỉ cần anh bị nhảy sang nhóm 2 là sẽ bị mất ngay khoản lãi ưu đãi này, cay đắng hơn là dù anh có thanh toán đầy đủ lại khoản tiền 50.000đ cho ngân hàng X và được X chuyển về lại nhóm 1, anh vẫn bị mất lãi khuyến mãi tại ngân hàng Y.

Khoản vay này đã được 6 tháng, vậy anh đã bị mất lãi khuyến mãi 8,5% của 1,5 năm cho số tiền gốc còn lại, nhẩm sơ sơ là mất : (10,4% - 8,5%)/năm x 1,5 năm x 5,4 tỷ, trừ đi số lãi hàng tháng giảm dần do tiền nợ gốc đóng vô hàng tháng trong 1,5 năm tới, thì thiệt hại khoảng 140tr.

2. Quá hạn thanh toán 150.000đ thẻ tín dụng, bị thiệt hại lãi vay 85tr đồng

Anh B cũng sử dụng 1 thẻ tín dụng có hạn mức 30tr để chạy quảng cáo FB. Đợt tháng 4 anh cũng lu bu công việc quên mất khoản quảng cáo 4tr cần thanh toán tối thiểu 150.000đ nên trễ mất 2 tuần. Đầu tháng 10 anh có nhu cầu vay 3 tỷ mua nhà. Liên hệ ngân hàng thì mới phát hiện ra mình bị áp dụng lãi Nhóm 2 do từng bị quá hạn thanh toán 1 lần trong 12 tháng gần nhất.

Nợ Nhóm 2 nếu đã trả xong nợ quá hạn và đã được đưa về lại Nhóm 1 vẫn được nhiều ngân hàng giải quyết cho vay mới, nhưng sẽ bị áp lãi suất cao hơn. Tuy nhiên lưu ý là không được xảy ra việc này quá 3 lần trong 12 tháng, nếu không sẽ bị ngưng cho vay như ở VD3 bên dưới.

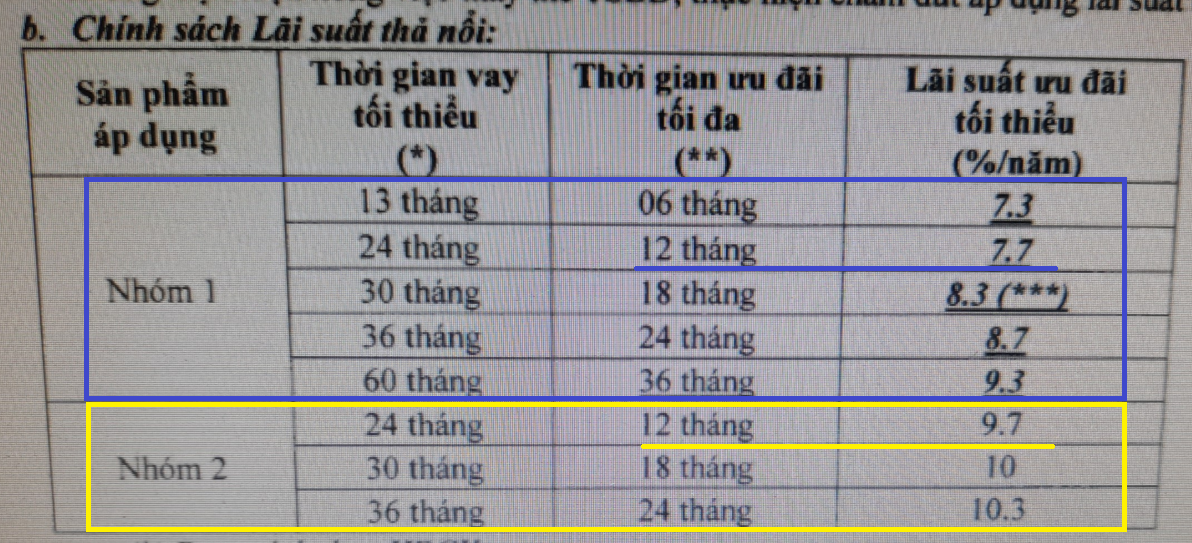

Quay lại trường hợp anh B, Ngân hàng Z đưa ra chính sách lãi vay ưu đãi cho Nhóm 1 là 7,7%/năm cố định 12 tháng, hay 8,7%/năm cố định 24 tháng; nhưng nếu là khách hàng Nhóm 2 thì lãi vay cố định 12 tháng là 9,7%/năm, 24 tháng là 10,3%/năm. Tính ra, với khoản vay 3 tỷ nếu áp dụng lãi ưu đãi cố định 2 năm thì anh sẽ bị thiệt hại lãi suất : (10,3% - 8,7%) x 2 năm x 3 tỷ, trừ đi số lãi hàng tháng giảm dần do tiền nợ gốc đóng vô hàng tháng trong 2 năm, khoảng 85tr đồng.

3. Quá hạn thanh toán thẻ tín dụng 3 lần trong 1 năm, không được vay mua nhà, mất 300tr

Trường hợp chị C còn tức tưởi hơn. Chị có sử dụng 3 thẻ tín dụng của ngân hàng, mỗi thẻ hạn mức khoảng 15tr. Mỗi tháng chị thường quẹt thẻ mua đồ vài triệu và ỷ y số tiền nhỏ, nghĩ trễ xíu cũng không sao nên hay thanh toán trễ hạn.

Đầu tháng 5 chị có nhu cầu mua nhà, chị có sẵn 2 tỷ và tính vay thêm 2 tỷ để mua. Cứ đinh ninh chắc chắn sẽ vay được do khoản định vay chỉ bằng 50% giá trị tài sản đảm bảo, thu nhập hàng tháng cũng trên 50tr và mục đích vay là Mua Nhà thì quá chuẩn chỉnh, chị không kiểm tra trước với ngân hàng. Xem nhà mấy tháng mới kiếm được căn ưng ý, chị quyết định đặt cọc 300tr rồi liên hệ với ngân hàng làm hồ sơ vay.

Sau khi kiểm tra thì ngân hàng báo lại chị không đủ điều kiện vay. Lý do là trong vòng 12 tháng vừa rồi chị đã bị quá hạn thanh toán thẻ tín dụng 4 lần, lịch sử tín dụng của chị bị nhảy qua Nhóm 2 quá 3 lần trong 1 năm, muốn vay được chị phải chờ sau 12 tháng kể từ ngày thanh toán đủ các khoản nợ thẻ tín dụng bị quá hạn. Đến đây thì mới xảy ra bi kịch vì chị chỉ có 2 tỷ, thiếu mất 2 tỷ, mà tiền đặt cọc 300tr đã thanh toán rồi, nếu đến hạn không chồng được tiền thì sẽ bị mất khoản tiền cọc này.

4. Cẩn trọng với Chi Tiêu Thẻ Tín Dụng và cần chú ý Lịch Sử Tín Dụng cá nhân

3 bài học trên cho chúng ta thấy : Chi tiêu thẻ tín dụng “tưởng đơn giản vô thưởng vô phạt, tưởng có thể vô tư xài trước tiền không phải của mình, xài xong tưởng có thể thanh toán trễ thoải mái”, nhưng thực tế hậu quả lại nghiêm trọng vô cùng.

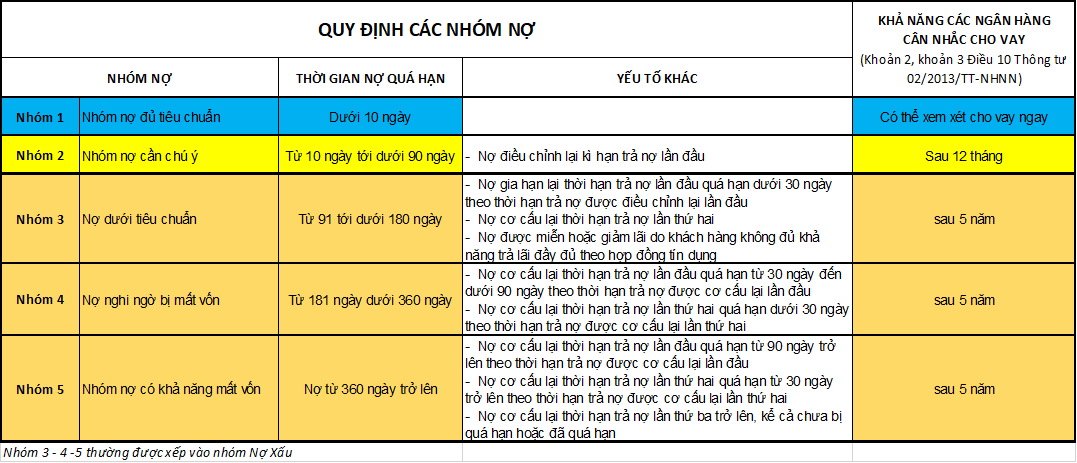

Các khoản chi tiêu thẻ tín dụng tuy nhỏ nhưng cũng là 1 dạng “khoản vay”, vẫn đánh giá lịch sử tín dụng trên hệ thống CIC - Trung Tâm Thông Tin Tín Dụng trực thuộc Ngân Hàng Nhà Nước Việt Nam - và vẫn gây ảnh hưởng trực tiếp cho các khoản vay khác. Việc phân loại Nhóm Nợ được quy định tại khoản 1 Điều 10 Thông tư 02/2013/TT-NHNN. Hệ thống CIC đánh giá lịch sử nợ theo 5 nhóm sau:

Trong đó, Nợ Nhóm 1 là chuẩn chỉnh nhất, hồ sơ đẹp nhất, dễ dàng vay được vốn và được hỗ trợ lãi vay tốt. Nhóm 2 là bắt đầu bị xét duyệt hồ sơ kỹ hơn, lãi phải chịu cao hơn và nếu bị nhảy nhóm 2 quá 2 lần trong 12 tháng thì nhiều ngân hàng sẽ từ chối cho vay. Nợ Nhóm 3-4-5 là bị xếp vào nhóm Nợ Xấu và cực kì khó để vay vốn, mà theo quy định của NH Nhà Nước thì 3 nhóm này phải sau 5 năm trả hết các khoản nợ quá hạn mới được xét duyệt cho vay lại. Do đó, khi lên kế hoạch vay vốn, chúng ta nên gửi thông tin nhờ bên ngân hàng kiểm tra trước Lịch Sử Tín Dụng Cá Nhân và khả năng, chính sách cho vay.

Một lưu ý nữa là khác với các khoản vay bình thường được nhân viên tín dụng trực tiếp gọi điện thoại nhắc nợ liên tục, các khoản chi tiêu bằng thẻ tín dụng chỉ được Ngân hàng chủ thẻ gửi tin nhắn/ email tự động nhắc nợ, vì số người dùng thẻ quá đông và các khoản chi quá nhỏ lắt nhắt. Do đó, tự bản thân mỗi người nên cài sẵn các lịch nhắc thanh toán tự động trên điện thoại/ máy tính.

Bên cạnh đó, chúng ta cũng cần tìm hiểu kỹ hợp đồng tín dụng với các ngân hàng và các điều khoản áp dụng của họ, để hiểu kỹ các điều kiện được áp dụng lãi khuyến mãi và khi nào sẽ bị mất khoản lãi ưu đãi này. Phần lớn mọi người đều không đọc kỹ cái hợp đồng tín dụng dài hàng chục trang, và thường hợp đồng tín dụng không được gửi trước mà chỉ đến khi ra phòng công chứng kí thế chấp với ngân hàng thì nhân viên ngân hàng mới đưa mình đọc nhanh để kí.

Lê Quốc Kiên

Link nội dung: https://luxlifestyle.vn/bai-hoc-tram-trieu-tu-the-tin-dung-quen-dong-50000d-150000d-thiet-hai-hang-tram-trieu-dong-a23385.html